投資を始めたい方けど、損するのが怖い。

とあなたは思っているかもしれません。

投資信託で外国国債・外国株などに投資をしたい方には必ず知っておきたいのが、『為替ヘッジ』という仕組みです。

投資をしている人は知っているかもしれませんが、これから始める方の中には『為替ヘッジってなに?』という方もいるかもしれませんね。

今回は、『為替ヘッジ』についてわかりやすくお伝えします。

スポンサーリンク

・為替ヘッジってなに?

為替ヘッジとは、為替変動のリスクに対応するための仕組みです。

外国の国債や株を買うには、普通はその国の通貨で買う事になります。

アメリカの株や国債が欲しいなら、ドルで買わないといけないという事です。

その場合、日本円からドルに換えることになります。

そうなると、円高円安で米国債や米国株の損益にも影響が出ます。

この場合だと、ドルが高くなれば円換算した時に為替差益となります。

ちょっと意味が分からなくなってきましたね。

例えば、外国株を購入後、為替相場が円安に振れた場合、為替差益を得られることになります。

為替差益というのは、為替レートの変動による利益のこと。例えば、1ドル100円で米国株を購入し、為替レートが1ドル110円になるとします。

米国株を売却して円に交換する際、株の利益+1ドルにつき10円の利益が得られるわけです。

もちろんその逆もあり、為替レートが円高に振れた場合に米国株を売却すると、その分損をします。

これを為替差損といいます。

為替による利益が出ても、損が出ても為替リスクといいます。

この為替リスクを回避することが、今回お伝えする”為替べッジ”です!・・・・

・・・

・為替ヘッジは意味があるのか?

外国資産を買うときに発生する、為替によるリスクを避けるために、為替ヘッジという仕組みがあることが理解できたかもしれません。

※ちなみにですが、リスクと聞くと損をイメージしてしまいますが、実はリスクとは”変動する可能性”を意味しています。みんなに自慢してくださいね。その際は何を言われても自己責任でお願いします( *´艸`)

個人的な話ですが、 2019年1月9日のドル円が109円台なので、今までのドル円の動きを考えると今は円安になっていると考えられます。

Yahoo!ファイナンス 1983~2020 ドル円相場一覧表

為替ヘッジをかけていると、為替の変動を気にすることなく投資ができるというメリットがあります。

ただし、買ったときよりも為替が円安に変動し、為替差益がでるような場合には、為替差益は得られません。

さらに、為替ヘッジコストと呼ばれる費用がかかってきます(;^ω^)

為替ヘッジコストとは、外国の金利と日本の金利差。例えば、ドルと日本円の金利の差です。

こういったことも考えて投資をしないといけないわけですね。

逆に、為替ヘッジなしの場合、為替差益は受け取れます。

もちろん、為替差損をして、損失が膨らむ危険もあり得ます。

もしかすると、為替ヘッジナシで長期間投資をした場合、将来大きな利益になってくるかもしれません。

でもまぁ、今後のことなど誰も知らないというのが真実なので、なんとも言えませんが・・・

逆に大きな損失を被るかも。

そういったことを考えると、無理に為替を意識して外国株や外債を購入しても、意味が無いのかもしれませんね。

個人的にはそう考えています。

どうしてかというと、1ドル200円の円安になる可能性があるなら、信託で長期投資も良いのかもしれませんが、1ドル200円なんて僕は考えることが出来ません。

逆に1ドル50円になるという事も考えることが出来ませんが。

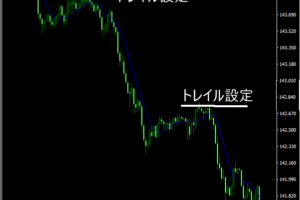

1ドル150円になるというのは考えられますが、こうやって、為替差益を気にしているくらいなら、FXやった方が良いかもしれないと思っているからです。

ただの妄想なので、気にしないでくださいね(^▽^)

スポンサーリンク

・まとめ

1.信託で外国資産を買う時に、為替リスクがある。

2.為替リスクを回避するため、為替ヘッジがある。

3.ヘッジを利用すると、資産分だけの損失か利益を受け取ることが出来る。

4.ヘッジしない場合、為替差益で利益になるか為替差損で損失が増えるかも。

5.為替ヘッジには費用が掛かる

わかりやすくしたつもりですが、一所懸命やりました。

何かあれば、訂正します。では(^▽^)/

P.S

信託を利用する場合、担当者の話で事が進んでしまう事が多く、理解できないまま購入してしまった。

『でもまぁ、プロが言うんだから信じるか』

と思っていたら損をしてしまった・・・

なんてことが今もあるようです。

投資のリスクや、用語を前もって知っておくことで、担当者の話にも耳を傾けることが出来るのかなと思っています。